Vad finns det för alternativ när du vill låna 10 000 kronor?

En stor fördel när du behöver en så jämn, vanlig och relativt liten summa är att du kan välja mellan flera olika låneformer hos en rad olika långivare. Låt oss kika på de mest föredragna låneformerna i sammanhanget.

Dessa kallas även konsumtionslån, blancolån och smslån, vilka är populära för mindre lånebelopp. Detta eftersom de har enkel ansökningsprocess och snabba utbetalningar – ibland inom några minuter.

För många är detta ett bra alternativ om pengarna behövs omgående och summan på 10 000 kronor är precis den du behöver. Bland fördelarna får du ta del av dessa plus.

- Snabb utbetalning, ofta inom några minuter

- Enkel ansökan utan krav på säkerhet

- Fasta återbetalningsplaner ger tydlig översikt

De potentiella fallgropar som du bör vara medveten om är att räntespannet för smslån är stort, varpå du behöver hålla koll så att du inte påförs en orimligt hög ränta.

Tips! För att undvika onödiga kostnader, välj ett snabblån med så låg ränta som möjligt och en återbetalningstid som du klarar av att hantera.

En kontokredit präglas av en stor flexibilitet för den som vill ha en buffert fungerar. Den ungefär som ett kreditkort: du får en beviljad kreditgräns och kan ta ut pengar vid behov.

Bland fördelarna hittar vi nedanstående.

- Ränta betalas endast på det belopp du använder, vilket gör detta till ett kostnadseffektivt alternativ.

- Möjlighet att ta ut mer pengar vid behov utan ny ansökan

- Du behöver inte vara helt säker på din exakta summa, utan kan ta ut mer eller mindre utefter behov

En nackdel som du dock bör hålla koll på är att det kan bli dyrt om krediten används under lång tid, liksom om uttagsavgifterna är höga.

Tips! Om du behöver tillgång till pengar löpande, snarare än en engångssumma, kan en kontokredit vara ett bättre alternativ än ett traditionellt lån.

Kreditkort

Om du redan har ett kreditkort kan det vara det enklaste och billigaste sättet att hantera en oväntad utgift. Många kreditkort erbjuder upp till 30-60 dagars räntefri kredit, vilket innebär att du kan låna utan kostnad om du betalar tillbaka i tid.

Väljer du att täcka dina utgifter med ett kreditkort kan du få ta del av dessa fördelar.

- Räntefri period om du betalar hela skulden inom den räntefria perioden

- Extra förmåner som bonuspoäng och försäkringar

- Kan användas vid framtida behov utan ny ansökan

De nackdelar som du behöver akta är att det kan bli tal om höga räntekostnader om skulden inte betalas av i tid. Dessutom finns risken att hamna i en skuldfälla om du övertrasserar din kreditgräns och inte har en tydlig betalningsplan

Tips! Om du använder kreditkortet för en oväntad utgift, försök att betala av hela beloppet innan den räntefria perioden är slut.

Det är viktigt att komma ihåg att lån inom samma kategori inte är identiska. Precis som med olika typer av lån, varierar även alternativen för att låna 10 000 kr. Vi finns här för att hjälpa dig hitta det bästa alternativet!

Genom att jämföra lån kan du spara tusentals kronor, och vårt mål är att göra det enkelt för dig att hitta ett lån som matchar just dina behov.

Med vårt kostnadsfria och lättanvända jämförelseverktyg kan du snabbt få en överblick över de alternativ som finns. Du har möjlighet att filtrera och ordna lånen efter vad som passar dig bäst!

Om låg ränta är en prioritet, kan du sortera lånen efter detta för att hitta de mest kostnadseffektiva alternativen. Vill du istället fokusera på de lån med bästa omdömen, kan du välja “Rekommenderade”.

Förutom dessa alternativ finns det många andra filter och sorteringsmöjligheter som låter dig anpassa jämförelsen efter dina preferenser.

Vi ser självklart till att hålla all information uppdaterad varje dag, så du alltid har tillgång till de senaste och mest relevanta siffrorna!

Lånevillkor: Ränta, avgifter och löptider

Själva grunden i att få det bästa lånet på 10 000 kronor handlar om att optimera villkoren, av vilka ränta, avgifter och löptid står i centrum. Låt oss ta en närmare titt på detta!

Ränta

Du har säkert hört ryktet om att smslån är dyra, men så behöver det inte alltid vara. Räntan är visserligen högre än exempelvis bolån, men eftersom lånebeloppet i detta fall är lågt kan den totala kostnaden hållas nere om du återbetalar snabbt.

Kontokrediter hamnar ofta på liknande räntenivåer som smslån, med den stora skillnaden att den faktiska kostnaden beror på hur mycket av krediten du använder.

Vill du hitta den lägsta räntan? Ett smart sätt är att använda en låneförmedlare. Genom att klicka på “Läs mer” vid en av de låneförmedlare som du hittar på vår sida kan du få erbjudanden från flera aktörer och välja det bästa alternativet.

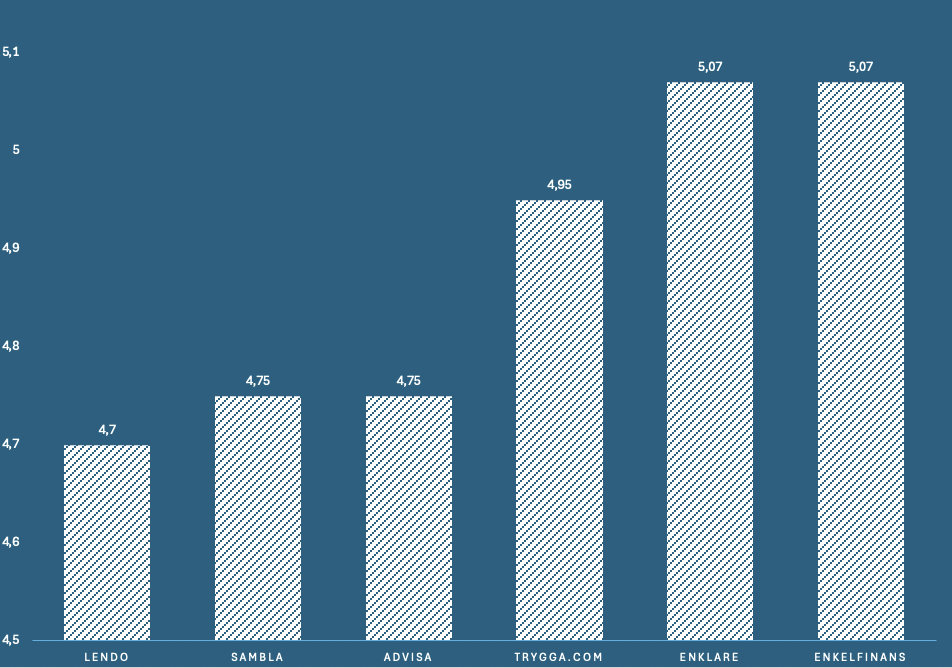

Nedan ser du den lägsta möjliga räntesatsen från våra sex främsta låneförmedlare. Möjligheten att få 4,7 % ränta på ditt lån är riktigt fin. Vi ska strax berätta hur du kan öka chanserna till så bra villkor!

Det är också viktigt att förstå skillnaden mellan nominell ränta och effektiv ränta. Långivare marknadsför oftast sina lån med den nominella räntan, men det är den effektiva räntan du bör fokusera på. Den tar nämligen även hänsyn till lånets avgifter. Mer om dessa nu!

Avgifter

Avgifter kan påverka den totala kostnaden för ditt lån lika mycket som räntan. Vanliga avgifter inkluderar:

- Uppläggningsavgift – en engångskostnad när lånet tecknas, vilken brukar sträcka sig från 0 kronor till 2 500 kronor.

- Aviavgift – kostnaden för pappersfaktura eller elektronisk faktura, på runt en tjugolapp.

- Månadsavgifter – fasta avgifter som tillkommer varje månad, som kan variera från 0 kronor till runt hundra kronor.

- Uttagsavgift – vissa kreditgivare tar en avgift när du gör ett uttag från en kontokredit, och där kan du räkna från 0 kronor till runt 200 kronor.

För att få en rättvis bild av lånets kostnad är det viktigt att räkna in dessa avgifter. Den effektiva räntan ger en mer komplett bild av vad lånet faktiskt kostar.

Tips! Det finns långivare, likt Fairlo och Northmill, som erbjuder lån utan uppläggningsavgift. Håll utkik efter sådana erbjudanden för att spara pengar!

Återbetalningstid

Löptiden för ett lån på 10 000 kronor kan variera från en månad upp till flera år. Ju snabbare du betalar tillbaka lånet, desto mindre betalar du i ränta – det är enkel matte! Såhär fungerar det:

- Kortare löptid – Högre månadsbetalning men lägre total lånekostnad.

- Längre löptid – Lägre månadsbetalning men högre total lånekostnad.

Tips: Om du har möjlighet att betala av lånet snabbare, välj en kortare löptid för att minimera räntekostnaden. Kontrollera också om långivaren tillåter extra amorteringar eller förtidsinlösen utan extra avgifter.

Se även över återbetalningsmetoderna som erbjuds och välj det alternativ som passar dig bäst.

Grundkrav

För att få ett lån beviljat måste du uppfylla vissa grundläggande krav. Men, eftersom lånebeloppet är relativt lågt är kraven ofta mindre strikta jämfört med större lån.

De exakta kraven varierar mellan långivare, men de vanligaste är:

- Ålder: Minimiålder på 18–21 år beroende på långivare

- Kreditvärdighet: De flesta långivare använder Creditsafe eller Dun & Bradstreet snarare än UC, vilket inte påverkar ditt UC-score.

- Inga skulder hos Kronofogden: Flera långivare godkänner däremot betalningsanmärkningar, men du får inte ha pågående skulder.

- Deklarerad inkomst: Dessa uppgifter hämtar långivaren hos Skatteverket, och de specifika inkomstkraven varierar.

- BankID: De flesta långivare kräver BankID för identifiering, men vissa erbjuder alternativ. Vill du identifiera dig och verifiera avtalet på något annat sätt lotsas du rätt via vår guide till lån utan BankID.

- Svenskt personnummer och folkbokföring i Sverige: Det kan handla om ett visst antal år, såsom 3 år.

I centrum för beviljandet står din kreditvärdighet, och även om den inte behöver vara 100 %-ig, kan du i vissa fall bli erbjuden bättre villkor med högre betyg.

Tips! Vill du undvika att din UC-score påverkas? Välj ett lån utan UC genom att istället vända dig till långivare som använder något av de andra stora kreditupplysningsföretagen. Använd vår filterfunktion “Ansök utan UC” för att hitta rätt alternativ!

Ansökan

Vid din ansökan om 10 000 kronor kommer du sannolikt att slås av hur snabbt och smidigt det går. Det handlar om en enkel, digital process som ofta tar bara några minuter. De långivare som du hittar hos oss har nämligen mestadels fullt automatiserade system och kan ge besked direkt.

Om du följer dessa steg kan du känna dig trygg i att hitta ett bra lån.

Jämför långivare och villkor

Att hitta rätt långivare är det viktigaste steget. Skillnaden mellan två långivare kan innebära hundratals eller till och med tusentals kronor i ränta och avgifter.

I din jämförelse rekommenderar vi att du tittar på:

- Räntor och avgifter – Med fokus på den effektiva räntan som visar den verkliga kostnaden.

- Återbetalningstid – Kortare löptid innebär lägre totalkostnad, medan längre löptid ger lägre månadskostnad.

- Utbetalningstid – Behöver du pengarna snabbt? Välj en långivare med direktutbetalning.

- Beviljandegrad – Har du betalningsanmärkningar? Leta efter långivare med hög beviljandegrad.

Fyll i uppgifter

När du har valt långivare klickar du på “Läs mer”, varpå du dirigeras direkt till dess webbplats. Där fyller du i ansökan direkt, där de vanligaste uppgifterna som efterfrågas inkluderar:

- Lånebelopp (10 000 kronor) och önskad löptid

- Personuppgifter i form av namn, kontaktuppgifter, personnummer

- Kontonummer för utbetalning

- I vissa fall vill långivaren även ha in inkomstuppgifter och information om din ekonomiska situation, medan andra överlåter detta till kreditupplysningen

Kom ihåg: Dubbelkolla att du fyllt i rätt uppgifter innan du skickar in ansökan för att undvika förseningar.

Skicka in ansökan och verifiera din Identitet

De flesta långivare kräver BankID för identifiering, men alternativ kan vara:

- Identifiering via brev (tar längre tid)

- Identifiering via kundtjänst (kräver ID-kopia)

- Digitala ID-lösningar som Freja eID

Tips: BankID är det snabbaste sättet och används av 8,4 miljoner svenskar. Om du inte har det ännu, skaffa det för en smidigare låneprocess! Se också till att ditt BankID är uppdaterat och giltigt – du behöver förnya det var tredje år.

Kreditupplysning görs

Långivaren gör en kreditupplysning för att bedöma din återbetalningsförmåga. Som vi var inne på tidigare skiljer sig metoderna hos kreditupplysningsföretagen åt. I korta drag ser det ut såhär:

| Egenskap | Dun & Bradstreet | Creditsafe | UC |

| Påverkan på kreditvärdighet hos UC | Ingen påverkan | Ingen påverkan | Påverkar kreditvärdigheten hos UC |

| Påverkan av antal förfrågningar | Fler påverkar kreditbetyget | Fler påverkar inte kreditbetyget | Fler påverkar kreditbetyget |

| Accepterar betalningsanmärkningar | Vanligt förekommande | Vanligt förekommande | Ovanligt |

| Kreditbetyg | 0 – 10 | 1 – 100 | 0 – 999 |

Tänk på: Om du planerar att ta större lån, som ett bolån, eller ansöka om ett hyreskontrakt alternativ mobilabonnemang, försök undvika onödiga UC-förfrågningar.

Få besked och signera låneavtalet

Du får oftast besked inom några minuter, direkt på skärmen. Om lånet beviljas får du ett digitalt avtal att signera.

Tips: Läs noga igenom avtalet innan du skriver under! Kolla särskilt på de parametrar som vi pekade ut i steg 1. Du är inte bunden till att acceptera lånet – hittar du en bättre deal hos oss kan du ansöka hos en annan långivare.

Utbetalning

När avtalet är signerat påbörjas processen med att skicka pengarna till ditt konto. Bli inte förvånad om de trillar in inom några minuter.

Den verkliga utbetalningstiden beror primärt på:

- Din valda långivare

- Din bank

- När på dygnet du ansöker (såvida det inte är en långivare med utbetalning dygnet runt, alla dagar i veckan)

Jämförelse av långivare – vilket är det bästa lånet?

Hos oss hittar du en rad aktörer som erbjuder marknadens bästa lån på 10 000 kronor. Vi tänkte ge dig en försmak av erbjudandet med tre exempel.

| Långivare | Nominell ränta | Lånebelopp | Kreditupplysning | Betalningsanmärkningar? | Plus | Minus |

| Fairlo | 28,85 % | 10 000 – 70 000 kr | Dun & Bradstreet | OK | Inga uppläggningsavgifter | Högre nominell ränta vid lägre belopp som 10 000 kronor |

| Tomly | 43 % | 2 000 – 50 000 kr | Creditsafe | Inte OK | Flexibel kontokredit som du kan disponera som du vill | Ett lån på 10 000 kronor är för lågt för att ta del av den räntefria månaden för nya kunder |

| Brixo | 19,95 % | 10 000 – 100 000 kr | Dun & Bradstreet | OK | Låg och rörlig ränta, vilket statistik visar tenderar att vara billigare än bunden | Hög uppläggningsavgift på 425 kronor samt högt årsinkomstkrav på 200 000 kronor |

→ Vad innebär detta för dig?

Hos Fairlo erbjuds du ett lån utan uppläggningsavgifter, vilket är en skön och välkommen besparing. Väljer Fairlos lägsta kreditbelopp på 10 000 kronor slipper du dessutom månadsavgifter. Dessa börjar nämligen påföras först vid 29 999 kronor.

Det är dock viktigt att vara medveten om att räntan är högre om du lånar mindre belopp, som till exempel 10 000 kronor, vilket kan göra det dyrare om du inte behöver ett stort lån. För 10 000 kronor hamnar den på 28,85 %, medan ett belopp på 70 000 kronor ger dig 20,00 %.

Väljer du Tomly erbjuds du en flexibel kontokredit mellan 2 000 och 50 000 kronor, vilket innebär att du kan disponera dina 10 000 kronor inom detta spann som du vill under kreditens löptid. Den här flexibiliteten kan vara en stor fördel om du föredrar att ha kontroll över din ekonomi och kunna använda pengarna vid behov.

Nackdelen är att om du tar ett lån på 10 000 kronor, missar du den räntefria månaden som erbjuds för nya kunder, vilket kan göra lånet något dyrare, i tillägg till den höga nominella räntan på 43 %..

Brixo, å andra sidan, erbjuder en låg och rörlig ränta på 19,95 %. Statistik visar att rörliga räntor ofta kan bli billigare än bundna räntor på lång sikt. För snabb utbetalning erbjuds “alla svenskars favoritapp” Swish.

Den relativt höga uppläggningsavgiften på 425 kronor samt ett högt inkomstkrav på 200 000 kronor kan däremot vara en utmaning för vissa låntagare.

Utbetalning

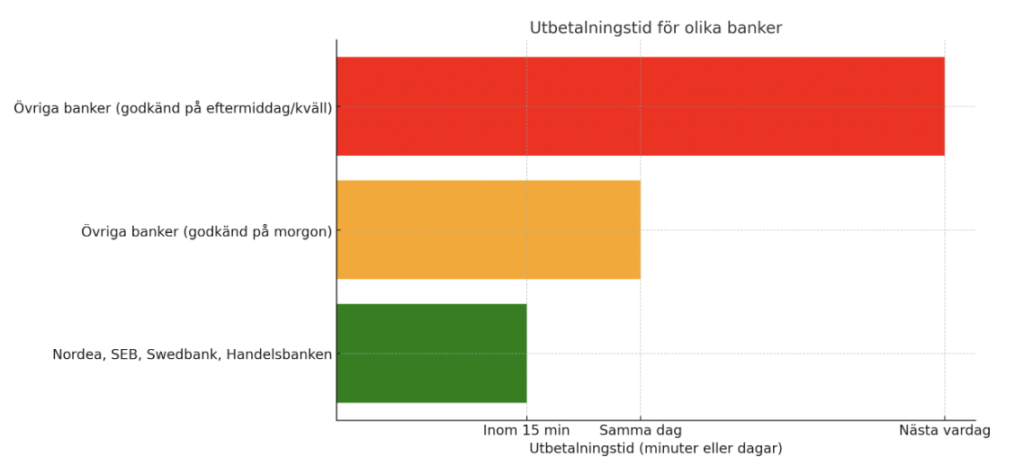

Många långivare erbjuder direktutbetalning till sina samarbetsbanker, vilket brukar handla om storbankerna Swedbank, SEB, Nordea och Handelsbanken. Då får du pengarna inom några minuter. Har du en annan bank kan det ta 1–2 bankdagar, beroende på när på dagen som du ansöker.

Även Swish-lån kan vara ett bra alternativ för omedelbar utbetalning! I övrigt brukar det kunna se ut såhär:

| Bank | Utbetalningstid |

| Nordea, SEB, Swedbank, Handelsbanken | Inom 15 minuter, dygnet runt efter godkänt lån |

| Övriga banker (ansökan godkänd på morgonen/förmiddagen en vardag) | Pengarna betalas ut samma dag |

| Övriga banker (ansökan godkänd på eftermiddagen, kvällen eller en helgdag) | Pengarna kommer in nästkommande helgfria vardag |

Så maximerar du chansen till snabb utbetalning:

Ansök under “rätt” tider

Trots att många långivare har automatiserade system kan vissa ansökningar kräva manuell handläggning. Genom att ansöka under långivarens öppettider undviker du onödiga förseningar.

Tips: Förbered dig genom att spana in långivaren i frågas öppettider i kundtjänsten. Det kan nämligen handla om diskrepanser på timmar från kontorstider. Såhär ser det ut hos några av de största aktörerna:

- Northmill har öppet 08.00–19.00 på vardagar (till 18.00 på fredagar)

- Fairlo och långivarna under Binlys paraply har öppet något kortare; 09.00–17.00

- Ferratum har endast öppet mellan 10.00 och 16.00.

Verifiera dig med BankID

Att identifiera dig med BankID minskar risken för förseningar eftersom långivaren direkt kan bekräfta att det är du som ansöker.

Välj en långivare med snabb utbetalning

Detta säger sig självt, men är värt att inkludera. I vår jämförelse kan du filtrera långivarna baserat på utbetalningstid. Om snabbhet är avgörande, välj en aktör som erbjuder utbetalning inom minuter.

Tips: Spana efter den gröna rutan som säger “Utbetalning direkt” hos oss, då det innebär just omedelbar utbetalning.

Kontrollera din ansökan noggrant

Felaktiga uppgifter kan leda till förseningar. Dubbelkolla att du har angett rätt bankkonto, personnummer och andra viktiga detaljer.

Höj din kreditvärdighet i förväg

Har du tid att förbereda dig innan du lånar? Ett bättre kreditbetyg kan både öka chansen att bli beviljad och förbättra dina lånevillkor. Gör detta genom att:

- Betala räkningar i tid

- Minska dina skulder

- Öka din inkomst

Räkneexempel på 10000 kr

Ett lån på 10 000 kronor är i grund och botten relativt lätt att räkna på, tack vare den jämna summan. Olika avgifter och amorteringsstrukturer hit och dit kan dock påverka den slutliga summan. Låt oss ge ett exempel!

| Lånebelopp | 10 000 kronor |

| Nominell ränta | 16,95 % |

| Uppläggningsavgift | 325 kronor |

| Aviavgift | 0 kronor |

| Löptid | 26 månader |

| Total lånekostnad | 2 231 kronor |

| Belopp du betalar långivaren totalt | 12 231 kronor |

| Effektiv ränta | 22,24 % |

Det innebär att ett lån som detta, på 10 000 kronor med en nominell ränta på 16,95 %, ger en totalkostnad på 12 231 kronor efter strax över två år. Det är viktigt att notera att uppläggningsavgiften är en engångskostnad och att inga extra aviavgifter tillkommer, vilket gör att kostnaderna hålls relativt låga på löpande basis.

På så sätt landar den effektiva räntan nära den nominella, på 22,24 %. Tanken med detta lån var att betala av det på 24 månader, men livet kom emellan och personen ansökte om 2 betalningsfria månader, vilket godkändes gratis.

5 tips för att få det bästa lånet (+ 5 extra tips)

Välj rätt långivare för din situation

- Har du hög kreditvärdighet? Välj en långivare som premierar låntagare med låg risk – det ger dig bättre ränta. Exempel på långivare med individuell räntesättning är Northmill.

- Har du betalningsanmärkningar? Hitta en långivare som accepterar anmärkningar och har schyssta villkor, såsom Ferratum med upp till sex stycken.

Extra tips: Om du är nöjd med en långivare kan du återkomma till den, men det kan även vara värt att prova en ny för att få ta del av eventuella nykundserbjudanden.

Jämför räntor och totalkostnad

- Fokusera på den effektiva räntan istället för den nominella – den inkluderar alla avgifter.

- Jämför olika låns återbetalningstider. Längre löptid ger lägre månadskostnad men högre totalkostnad.

Extra tips: Använd en lånekalkylator för att se exakt vad lånet kostar varje månad.

Välj en återbetalningstid som passar din ekonomi

- Ett kortare lån innebär oftast lägre totalkostnad men högre månadskostnader.

- En för kort återbetalningstid kan dock bli ansträngande för din vardagsekonomi. Hitta en balans!

Extra tips: Kolla om långivaren låter dig göra extra inbetalningar eller lösa lånet i förtid utan extra avgifter. Likaså kan betalningsfria månader behövas om något oväntat under amorteringstiden dyker upp. Detta bör med fördel också erbjudas.

Undvik onödiga avgifter och dolda kostnader

Läs lånevillkoren noga och håll särskild koll på progressiva avgifter samt påminnelse- och förseningsavgifter. Se vad händer om du mot förmodan missar en betalning i tal om avgifter och eventuell eskalering till inkasso.

Extra tips: Välj autogiro eller e-faktura för att potentiellt minska eller helt eliminera aviavgifter.

Ha en tydlig plan för återbetalningen

- Se till att du har marginal i ekonomin så att lånet inte blir en börda.

- Om du ofta tar små lån kan det vara dags att se över din budget och identifiera onödiga utgifter.

Extra tips: Om du får svårt att betala, kontakta långivaren i tid – de kan ofta hjälpa dig med en betalningsplan.

Detta kan du låna 10 000 kr till

Det bästa läget att ta ett lån är det där du har tänkt igenom syftet och återbetalningen. Generellt finns dock några mer specifika lägen då det passar bättre respektive sämre.

| Bättre lägen | Sämre lägen |

| Oväntade utgifter, t.ex. bilreparation, tandläkarbesök och andra akuta räkningar. Investering i hemmet, t.ex. vitvaror och möbler. Teknikköp du behöver direkt, t.ex. mobil eller dator. Jobbrelaterade kostnader, t.ex. pendlingskort och arbetsverktyg Som tillfällig ekonomisk “brygga”, om du har en säker inkomst men behöver ett kortsiktigt tillskott innan nästa lön. | Onödig shopping eller impulsköp Spel och betting Att täcka andra lån, då det kan skapa en skuldfälla – välj hellre samlingslån eller omstartslån. Återkommande utgifter, för om du ständigt behöver låna för att täcka räkningar eller andra löpande kostnader är det dags att se över din ekonomi. |

Fördelar

Snabb och smidig ansökningsprocess

Små lån som detta är generellt enklare att ansöka om jämfört med större lån. Många långivare har automatiserade processer där du snabbt kan få ett lånebesked, ibland inom några minuter. Dessutom sker ansökan ofta helt digitalt, vilket gör att du slipper skicka in fysiska dokument.

Tips:

- Använd BankID för att snabba upp processen och verifiera din identitet direkt.

- Se till att alla uppgifter är korrekt ifyllda för att undvika onödiga fördröjningar.

- Jämför olika långivare innan du skickar in din ansökan för att få bästa möjliga villkor.

Enkelt översikt och kontroll över återbetalning

Ett lån på 10 000 kronor är en jämn summa, tillika en greppbar och överskådlig sådan för många. Det kan ge bättre kontroll över återbetalningen, jämfört med större lån. Eftersom summan är relativt låg kan du ofta betala av lånet snabbt och därmed minska den totala räntekostnaden.

Lägre kostnader vid lägre lånebelopp

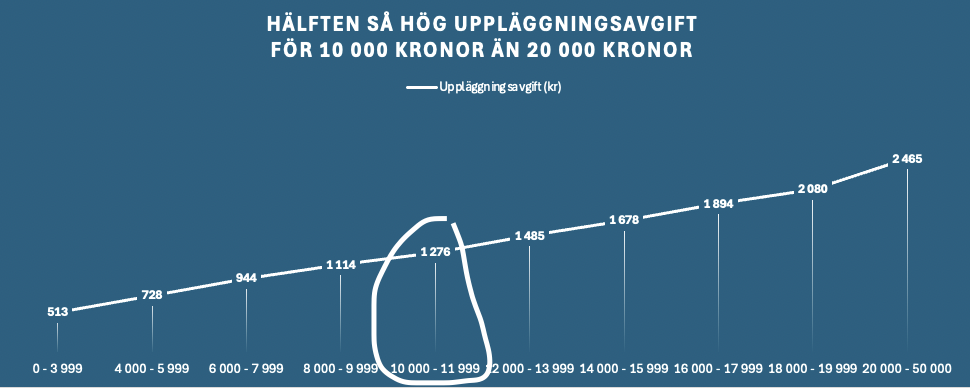

För lån på 10 000 kronor kan både räntan och uppläggningsavgiften vara lägre än för större lån. Dessutom innebär ett mindre lånebelopp att den totala lånekostnaden blir lägre än om du lånar en större summa. Såhär kan den progressiva avgiftsstrukturen se ut, vilken gynnar dig med ett lägre lån:

Snabb återbetalning

Eftersom rent matematiska regler begränsar hur höga lånekostnaderna kan bli, blir återbetalningssumman mer hanterbar. Kombinera detta med en kortare återbetalningstid, så kan du bli skuldfri snabbare.

💡 Tips: Se till att välja en återbetalningstid som gör att du kan betala av lånet så snabbt som möjligt utan att det påverkar din vardagsekonomi negativt.: Se till att välja en återbetalningstid som gör att du kan betala av lånet så snabbt som möjligt utan att det påverkar din vardagsekonomi negativt.

Smidig lösning vid oväntade utgifter

Livet är oförutsägbart, och ibland dyker det upp kostnader som inte kan vänta. Listan med exempel på utgifter som kan bli ännu tuffare att hantera om du inte tar itu med dem direkt kan göras lång.

Ett lån på 10 000 kronor kan ge dig den ekonomiska flexibiliteten att hantera sådana situationer direkt.

Tips:

- Dubbelkolla långivarens utbetalningstider innan du ansöker, särskilt om du behöver pengarna snabbt. Vissa långivare erbjuder utbetalning inom någon minut, medan andra kan ta en eller flera dagar.

- Se till att det inte går alltför snabbt att klicka på “Godkänn”, utan att du har en plan för hur du ska betala tillbaka lånet, exempelvis genom att avsätta en del av din nästa lön.

Ekonomiskt alternativ till kreditkort

Om du vill undvika att använda ditt kreditkort, exempelvis för att inte riskera att övertrassera din kreditgräns eller få höga räntor, kan ett litet lån vara ett bättre alternativ.

Tips:

- Jämför räntan på lånet med ditt kreditkort för att se vilket alternativ som är mest fördelaktigt.

- Om du ofta behöver tillskott inom 10 000 kronor lite då och då kan en kontokredit vara ett mer flexibelt alternativ där du bara betalar ränta på det belopp du faktiskt använder.

Nackdelar

Allt för snabba beslut kan leda till onödiga lån

Eftersom det är så enkelt att ansöka om ett mindre lån kan det vara frestande att låna pengar utan att tänka igenom vad det innebär längre fram. Om du tar ett lån för att finansiera onödiga köp eller för att täcka vardagskostnader, kan du hamna i en situation där du ständigt behöver låna mer.

Tips:

- Ställ dig själv frågan: ”Behöver jag verkligen det här lånet, eller kan jag vänta och spara ihop pengarna istället?”

- Skapa en budget och försök att bygga upp en buffert för oväntade utgifter så att du slipper låna nästa gång något oförutsett inträffar.

Begränsad möjlighet att påverka villkoren

Även om det finns långivare med individuellt satta villkor, är de färre vid lägre summor som denna, än för högre lånesummor. Små lån har nämligen ofta standardiserade villkor, vilket innebär att du som låntagare har mycket begränsat utrymme att förhandla om räntor eller avgifter.

Tips: Utnyttja jämförelsesajter för att hitta den långivare som erbjuder de bästa villkoren för just ditt lån.

Risk för skuldfälla vid flera små lån

Om du går i fällan och tänker att 10 000 kronor är en oansenlig summa, vilket gör att du tar flera mindre lån samtidigt kan det snabbt bli svårt att hålla koll på alla betalningar. Flera lån med olika räntor och avgifter kan göra att den totala lånekostnaden blir högre än om du tagit ett enda större lån.

Tips:

- Om du redan har flera små lån kan det vara en idé att samla dem till ett större lån med bättre villkor.

- Undvik att ta ett nytt lån för att betala av ett befintligt lån, om det inte handlar om en omstrukturering som sänker din månadskostnad och totala lånekostnad.

Checklista för att hitta det bästa lånet på 10000 kronor

Spara denna guide offline, bokmärk länken eller printa ut den – för när det gäller lån är det viktigt att göra det lätt för sig själv att ta kloka beslut. Följ dessa steg för att säkra de bästa villkoren och undvika onödiga kostnader!

Bestäm exakt vad du behöver

- Syfte: Vad ska lånet täcka? Är 10 000 kr tillräckligt eller behöver du mer? Att låna för lite kan leda till att du måste ta ett nytt lån senare, vilket kan bli dyrt. Likväl kan ett onödigt stort lån leda till onödigt höga räntekostnader.

- Tidspress: Behöver du pengarna direkt? Vissa långivare gör utbetalningar på minuter, även kvällar och helger.

Jämför långivare och deras erbjudanden

- Ränta: Fokusera på den effektiva räntan – den visar den totala lånekostnaden, inklusive avgifter.

- Dolda avgifter: Påförs uppläggningsavgifter, aviavgifter eller andra kostnader? Välj gärna en långivare som håller sig transparent.

- Löptid: Längre löptid ger lägre månadskostnad, men högre totalkostnad. Kortare löptid ger det motsatta – vad passar dig bäst?

- Räntefria lån: Är du en ny kund? Vissa långivare erbjuder en gratismånad eller räntefria lån vid första lånet, så länge du uppfyller beloppskraven.

Ta hjälp av vårt smarta jämförelseverktyg

- Filtrera efter dina behov: Vill du ha lån utan UC? Eller en långivare som accepterar betalningsanmärkningar? Filtrera smart!

- Jämför och sortera: Hitta det mest förmånliga lånet genom att sortera efter ränta, utbetalningstid eller kundbetyg.

- Håll dig uppdaterad: Nya låneerbjudanden dyker upp hela tiden – kika in här regelbundet när behov av lån uppstår för att komma till de senaste alternativen.

Lita på att långivaren är seriös

- Licens & tillsyn: Alla långivare på vår sida är registrerade hos Finansinspektionen och följer svensk lagstiftning.

- Ta del av recensioner: Vad säger experterna hos oss, liksom andra låntagare? Ta vara på dessa erfarenheter för att få en nyanserad bild.

Förstå lånekraven innan du ansöker

- Vilka krav gäller? Vi vill göra detta transparent och överskådligt för dig. Det handlar om huruvida långivaren har specifika krav på inkomst, anställningsform eller kreditvärdighet, och hur det i så fall tar sig uttryck.

Alternativ vid låg kreditvärdighet: Om du har en lägre kreditvärdighet, leta efter långivare med flexibel bedömning som fokuserar på din nuvarande återbetalningsförmåga, snarare än eventuella snedsteg som varit..

Gå igenom återbetalningsvillkoren

- Hur betalar du tillbaka? Välj en metod som passar dig – autogiro kan förenkla processen.

- Förfallodagar: När ska första betalningen ske? Finns möjlighet att skjuta upp en senare betalning vid oväntade utgifter i vardagen?

Planera din återbetalning smart

- Ha en budget: Säkerställ att du har råd att betala tillbaka lånet utan att det påverkar din ekonomi negativt.

- Betala mer om möjligt: Om du kan, gör extra inbetalningar för att minska räntan och bli skuldfri snabbare.

Dubbelkolla ansökan innan du skickar in

- Rätt information: Se till att personnummer, bankuppgifter och kontaktuppgifter är korrekt ifyllda för att undvika onödiga förseningar.

- Gå igenom avtalet igen: Vi vet att det finstilta kanske inte är det mest spännande, men det är viktigt! Säkerställ att du förstår alla villkor innan du signerar – då kan du få ut det mesta av lånet!

Vanliga frågor

Räntan på ett lån på 10000 kr varierar beroende på långivare, och där kan du förvänta dig ett stort spann; från en handfull procent upp till drygt 40 %. Kom ihåg att nyckeln till den lägsta räntan stavas jämförelse!

Längre löptid ger högre totalkostnad, och vice versa. För att ge ett nytt räkneexempel ger ett lån på 10 000 kronor med 18,33 % effektiv ränta en skillnad på över 2 000 kronor vid en löptid på 12 respektive 36 månader.

Om du inte kan betala tillbaka lånet i tid är det viktigt att kontakta långivaren direkt. Många långivare erbjuder flexibilitet och kan ge dig en betalningsplan för att fördela återbetalningen över en längre period.

Att förlänga lånet kan innebära högre räntekostnader, men det är bättre än att missa en betalning, vilket exempelvis kan påverka din kreditvärdighet negativt.